旦恩投研情报体系03 | 用情报学思维洞察商业秘密(下)

2020-08-14

在本系列文章中,我们将综合运用情报学、认知心理学、行为金融学的内容帮助我们克服认知偏见,提高思维过程,穿越信息的迷雾,更好地洞察商业秘密。

认知偏见,我们常犯的思维错误(下)

在《认知偏见,我们常犯的思维错误(上)》中,旦恩有幸与大家一同探讨了我们在投资论证时常犯的思维错误,但认知偏见不限于此。本篇文章我们将继续分享在因果分析、概率评估、事后评估等方面存在的认知偏见。

因果认知中的偏见

(一)偏好因果解释

误区:我们喜欢连贯、一致且具有因果性的叙事,换而言之,我们喜欢故事。

案例:企业成功的原因多种多样,既有客观原因,也有许多随机性,或者说是运气成分。如果我们连续抛6次硬币,结果为正反正反正反,那我们能说正反交替重复就是规律吗?这一结果其实只是64种结果中的一种可能,我们不会为其强加因果解释。但在复盘一些公司的历史沿革时,我们却容易把其成功中的随机性强加因果,认为公司过去能在A领域取得成功,它能把其成功的经验沿用,并在B领域也取得成功。但实际可能并非如此,无数跨业扩张的公司最终都走向了失败。

笔记:在投研研究时,我们应该摒弃对故事的偏好,明确事件与事件之间并非都是有因果关系的,考虑随机性的影响,不为随机事件强加因果解释。

(二)警惕把大概率当作因果关系

误区:我们在投资分析时大多变量存在共变关系,实际条件不允许我们采用控制变量法去判断变量与变量之间的关系,因此我们容易把一些大概率事件的发生当作因果关系。

案例:在生活中,我们往往认为:沉重的东西会发出更大的声音,体型大的野兽脚印就会更大。这一观点源于我们对生活的观察和归纳。但实际上,沉重和声音大并没有因果关系,体型大与脚印大之间也没有因果关系。相应的,如果我们观察到过去连续十次央行宣布降息,第二天股市都大涨,当央行再次宣布降息时,我们大多会认为第二天股市也会大涨。但我们要明白,股市上涨和央行降息并没有因果关系,这也只是一个概率事件。

笔记:用因果间的相似性去推断通常情况是对的,这源于我们对归纳法的应用,但我们在应用时需要警惕这种由归纳得出的观点并不具有严格的因果关系,事件的发生只是一个概率。

(三)误判行为的内外因

误区:当我们在判断他人行为时,容易高估内因而低估外因。

案例:观察他人行为时,我们会倾向于认为这个人做出这一行为是因为他的性格特点造成的;而我们在分析自身行为时,则认为自己是因为处于某个环境下,不得不做出这一行为的。我们在分析公司管理层行为时,同样也容易陷入这一误区。例如在解释公司激进扩张时,容易把主要原因归为公司的管理层性格比较张扬,喜欢冒险,不够踏实稳重。而忽略了公司的激进扩张会不会是竞争对手都在扩产,自己不得已跟随所致。

笔记:我们在分析管理层行为时需要加强对管理层所处环境(外因)的关注,尽量做到客观评估内外因。

(四)虚假的相关关系

误区:虚假的相关关系最易让人陷入认知陷阱。我们容易把不相关的事情误以为相关,也容易误以为先发生的事件是后发生事件的原因,把相关关系当做因果关系。

案例:我们有时说“绥靖助长侵略”,有时又说“妥协才能达成协议”。背后的本质原因是我们为了实现某一目的,把相关关系作为因果关系来使用。

美国股市大跌,特朗普的反对派(民主党)的政治支持率将上升。看到这段表述,我们需要思考:前后两个事件放在一起,它们到底是因果关系还是相关关系?又或者它们压根就不相关?

笔记:我们应当明确区分相关性和因果性。

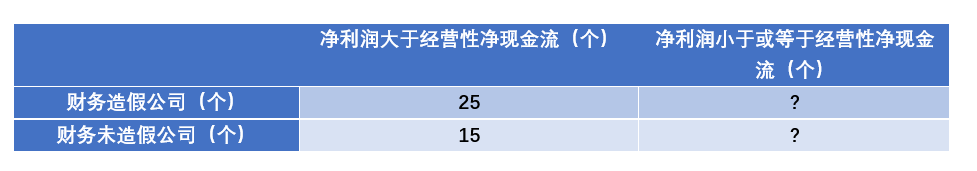

在判断相关性时,我们应该基于概率论,建立类似于以下的表格来判断是否真的存在相关性。

(备注:如果我们只看有数字的一列,可以发现净利润大于经营性净现金流的公司中财务造假的比例是62.5%,或许会得出“净利润大于经营性净现金流”与“财务造假”相关的结论,但实际上如果我们不把后面“?”列的数据弄清楚,是没办判断这两者的相关性的。)

概率评估中的偏见

(一)可用性规则

误区:评估概率时,我们经常依赖于记忆中可回忆的事件来评估。

案例:如果问你“r”开头的单词和第三个字母是“r”的单词哪个的数量更多,我们通常会认为“r”开头的单词数量更多,因为我们记忆中能想起“r”开头的单词更多;但实际上恰恰相反。再例如我们在选股时,会更加关注近期被新闻集中报道的股票、交易量异常大或者单日涨幅较大的股票。此外近期公司股票大涨,我们通常也会对公司长期业绩的预测更偏乐观。

笔记:可用性规则方便易用,我们能快速调取记忆中的内容来进行判断,节约时间。但我们必须清楚地认识这种方法的优势与弊端,知道自己什么时候最容易被记忆误导。我们需要在必要的时候,进行更为严谨地分析。

(二)忽视基础概率

误区:在评估概率时,存在具体概率和基础概率,我们往往容易忽视基础概率。

案例:越战时期,美军飞行员被炮击,他推测这是柬埔寨的飞机。在能见度与飞行条件适宜的情况下,飞行员辨识准确率为80%,错误率为20%(具体概率)。基于此,大家通常会判断炮击该飞行员的飞机有80%的概率是柬埔寨的飞机。但我们却忽视了基础概率。即该区域活动的战机中有85%是越南的,15%是柬埔寨的。因此,正确答案是15%*80%/(15%*80%+85%*20%)=41.38%,而非80%。

在做投资时,我们也通常容易忽视基础概率,例如当某公司短期净利润增速不及预期时,大家对它财务担忧往往过高,而当一家公司某季度成长速度非常快时,大家往往又会低估它的扩张风险。

笔记:在做投资研究时,既要关注与具体事件直接相关的信息,也要关注此类事件的基础概率信息,以更科学地方式去评估概率,以此获得超额收益。

评估报告时的事后偏见

误区:分析师通常会高估自己过去判断的准确性;并在事后复盘时通常又会低估预测事件的实际难度。

建议:对于高估自己之前判断的准确性,我们建议机构可以制定一个制度化的流程,让分析师清楚地写出在规定时间内某事件发生的概率,并在时间截止时将事实结果与其之前的预测进行比较,更为客观地评估该分析师预测的准确性。

对于事后复盘会低估预测事件的实际难度,我们建议分析师尽量重构当时的场景,利用当时的情报再次进行预测,并反复问自己:“如果现在出现了相反的结果,我会不会出乎意料?”例如我们在五月初研究时,得出了一个假设,疫情虽然影响了整体的消费,但对富人的消费影响有限,因此中国国旅可能被错杀了。但基于对中报业绩的不确定性,我们还是没有强推这家公司。站在今天的时间节点,我们回望五月,很可能得出富人消费不受影响,预测中国国旅股价之后会大涨是很容易的事情。这时候我们就应该问自己:“如果现在中国国旅的股价没有上涨,反而下跌了,我会意外吗?”如果答案是不会,则说明在当时的时间节点,我很难预测到未来的实际情况。

认知偏见隐藏在我们的思维过程中,不加注意,就很容易陷入思维误区而不自知。本文总结了因果关系、概率评估、事后评估中常见的思维误区,希望能帮助大家发现自身存在的认知偏见。在之后的旦恩投研情报体系文章中,我们将分享一些旦恩常用的思维工具,与大家探讨如何更有效地克服认知偏见,更好地进行信息和情报的分析。